Inventário Permanente

18 December, 2015Retenções na Fonte – Guias de Pagamento

18 July, 2016PROCEDIMENTOS A ADOPTAR NOS PAGAMENTOS E RECEBIMENTOS DO ESTRANGEIRO

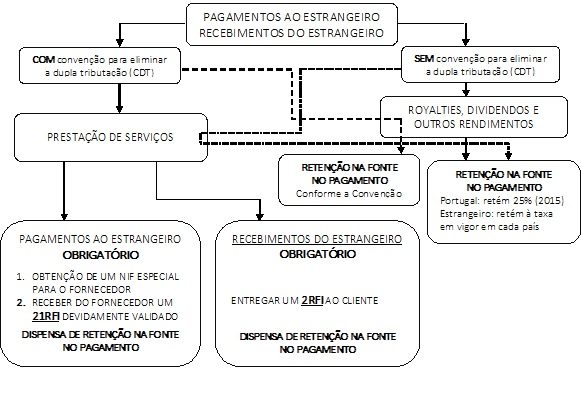

Os pagamentos e recebimentos do estrangeiro relativos a Prestações de Serviços estão cada vez mais sob o controlo das autoridades fiscais (e dos bancos centrais) de todos os países do mundo. A questão que aqui se desenvolve só aborda a Prestação de Serviços, não a troca de Mercadorias, pois estas têm controlos próprios ao nível das alfândegas e do Intrastat.

Este controlo está cada vez mais apertado, não só por preocupações de natureza fiscal de cada Estado, assegurando o alargamento das bases tributáveis, mas também por medidas anti abuso e controlo de branqueamento de capitais.

O Estado português celebrou com 71 países convenções para evitar a dupla tributação económica internacional (doravante CDT ou Convenção), que visam fundamentalmente controlar os ganhos das entidades a operar no mercado internacional.

Para melhor informação, obtenção dos formulários e Convenções, sugere-se a consulta em: http://info.portaldasfinancas.gov.pt/pt/informacao_fiscal/convencoes_evitar_dupla_tributacao/

Neste enquadramento, as trocas de serviços no mercado internacional, os correspondentes fluxos de moeda e sobretudo a preocupação com o impacto fiscal que têm os lucros das empresas envolvidas, impõe uma actualização à nossa circular 03/2012.

Assim, e antes de iniciar uma relação comercial com uma qualquer entidade estrangeira, seja da União Europeia ou de País terceiro, o contribuinte português deve assegurar o cumprimento dos seguintes procedimentos:

FORNECEDORES ESTRANGEIROS / PAGAMENTOS AO ESTRANGEIRO

O fornecedor de serviços estrangeiro (beneficiário dos rendimentos) deve apresentar ao cliente português um 21RFI – PEDIDO DE DISPENSA TOTAL OU PARCIAL DE RETENÇÃO NA FONTE DO IMPOSTO PORTUGUÊS, accionando deste modo a Convenção. Sugere-se que o devedor/pagador português implemente um procedimento que assegure o envio deste formulário ao seu fornecedor estrangeiro, para que este o preencha, valide junto das autoridades fiscais do seu país e o devolva.

O 21RFI tem a validade um ano, pelo que o devedor português deve assegurar-se que o formulário em seu poder está actualizado, caso contrário, quando efectuar o pagamento ao beneficiário estrangeiro, é obrigado a efectuar a competente retenção na fonte do imposto português à taxa em vigor (se não estiver actualizado, a obrigação de pagar o valor da retenção é sempre do pagador).

Chama-se a atenção de que há 8 países que, não obstante terem celebrado com o estado português uma CDT, não reconhecem o 21RFI europeu, tendo para o efeito formulários próprios. São eles o Brasil, Chile, Hong Kong, Marrocos, México, Panamá, Paquistão e Turquia.

O devedor português solicita também à Autoridade Tributária (AT), no Portal das Finanças, um nº especial de contribuinte para cada fornecedor estrangeiro, que se mantem sempre o mesmo e que constará da declaração modelo 30, a submeter pela Contabilidade até ao final do mês seguinte (desde que toda a informação necessária esteja atempadamente disponível).

O 21RFI não é aplicável nos casos em que não existam CDT celebrados com Portugal (por exemplo, Angola), pelo que haverá sempre lugar a retenção na fonte quando efectuar um pagamento ao fornecedor estrangeiro. Neste caso, o pagador disponibiliza ao seu fornecedor estrangeiro o comprovativo da retenção efectuada, mencionando o valor bruto e o imposto retido. Este imposto será considerado na declaração de rendimentos anual do beneficiário, do período a que respeita.

CLIENTES ESTRANGEIROS / RECEBIMENTOS DO ESTRANGEIRO

O sujeito passivo português que presta serviços a clientes estrangeiros deve apresentar o modelo 2RFI – CERTIFICADO DE RESIDÊNCIA FISCAL, accionando desta forma a Convenção.

Na posse deste formulário, o cliente estrangeiro não deve efectuar qualquer retenção na fonte quando efectuar um pagamento. Se o fizer, o sujeito passivo português solicita o reembolso do imposto retido no país do pagador, mediante formulário próprio, em vigor em cada país.

Se o sujeito passivo nacional tiver um Estabelecimento Estável no país do pagador, pode este efectuar uma retenção na fonte no momento do pagamento. Neste caso, a retenção terá a natureza de imposto por conta e será deduzida quando o estabelecimento estável submeter a sua declaração de rendimentos anual no local.

O formulário 2FRI não é aplicável quando não existam CDT celebrados com Portugal, pelo que haverá sempre lugar a retenção na fonte no recebimento de clientes estrangeiros. Neste caso, o cliente que efectua a retenção disponibiliza ao sujeito passivo nacional o comprovativo do valor bruto e do imposto retido, que será considerado na declaração de IRC do período a que respeita.

NOTA FINAL

Os serviços administrativos das entidades interessadas devem manter um controlo rigoroso no cumprimento destes procedimentos, sobretudo da existência e validade destes formulários. O não cumprimento destes procedimentos tem implicações fiscais severas.

Importa finalmente relevar que a existência de um 21RFI e/ou de um 2RFI é obviamente do interesse das partes, até porque uma mesma entidade pode estar presente no mercado internacional simultaneamente na qualidade de fornecedor e de cliente:

1. Do cliente, porque se liberta da obrigatoriedade de efectuar a retenção ou mesmo de a pagar, se o 21RFI não estiver actualizado.

2. Do fornecedor, que assim é tributado unicamente no seu país.